Wissenschaftliche Literatur Finanzbehörden

Eine Auswahl unserer Fachbücher

Falls bei Ihnen die Veröffentlichung der Dissertation, Habilitation oder Masterarbeit ansteht, kontaktieren Sie uns jederzeit gern.

Wolf Gardian

Die digitale Betriebsprüfung in der Gastronomie

Benfordʼs Law in Theorie und Praxis

QM – Quantitative Methoden in Forschung und Praxis

Die Gastronomiebranche, geprägt von Bargeldintensität und flexiblen Geschäftsprozessen, gilt seit jeher als besonders anfällig, wenn es um Umsatzsteuerbetrug geht. Manipulationen an Umsatzdaten zum Zweck der Steuerhinterziehung verursachen jährlich Milliardenverluste für die Gesellschaft. Doch wie können solche Eingriffe effizient und zuverlässig erkannt werden?

In der digitalen Betriebsprüfung seitens der Finanzbehörden finden zunehmend…

Benford‘s LawDigitale BetriebsprüfungGastronomieManipulationserkennungQuantitative MethodenStatistikSteuerhinterziehungZiffernanalyse Zum Shop

Zum ShopBenedikt Krüger

Die Entwicklung der §§ 153 und 371 der Abgabenordnung – ein Perspektivwechsel?

Systematische Aufarbeitung der Abgrenzung einer Berichtigung nach § 153 AO und einer Selbstanzeige nach § 371 AO anhand der Grundprinzipien des Steuer- und Steuerstrafrechts unter besonderer Berücksichtigung des Anwendungserlasses zu § 153 AO des Bundesministeriums für Finanzen

Steuerrecht in Forschung und Praxis

Der Autor untersucht die Berichtigung nach § 153 AO und die Selbstanzeige nach § 371 AO sowie ihre Abgrenzung auf Vereinbarkeit mit den Grundprinzipien aus Steuerrecht und Strafrecht.

Gerade in der Praxis ist die Einordnung in den richtigen Kontext von großer Wichtigkeit. Richtet der Steuerpflichtige seine Erklärung an der falschen Vorschrift aus, droht ihm nicht selten erheblicher Schaden. So liefert er womöglich selbst die für seine Verurteilung erforderlichen…

AbgrenzungAnwendungserlassBerichtigungGrundprinzipienSelbstanzeigeSteuerhinterziehungSteuerrechtSteuerstrafrechtStrafrecht§153 AO§ 370 AO§ 371 AO Zum Shop

Zum ShopRita S. Abood

Staatlicher Ankauf steuerstrafrechtlich relevanter Daten

Eine Untersuchung der strafrechtlichen und strafprozessrechtlichen Konsequenzen nach Einführung des Tatbestands der Datenhehlerei gemäß § 202d StGB

Strafrecht in Forschung und Praxis

Angesichts eines wachsenden Absatzmarkts für Daten, die durch widerrechtliches Eindringen in unternehmensinterne Systeme erlangt wurden, wurde die Erweiterung des materiellen Kernstrafrechts um den Straftatbestand der Datenhehlerei diskutiert. Im Jahr 2015 erließ der Gesetzgeber sodann den Tatbestand der Datenhehlerei (§ 202d StGB). Die vorhergehende Debatte betraf indes nicht nur die Bekämpfung des Schwarzmarkts, sondern stand unverkennbar auch in Zusammenhang mit…

AmtsträgerBeweisverboteBlocking effectDatenhehlereiHandling stolen dataPrivilegePriviligierungProhibition of evidencePublic officialsSperrwirkungStaatlicher AnkaufState procurementSteuer-CDSteuerhinterziehungSteuerstrafverfahrenTax CDTax criminal proceedingsTax evasion§ 202d StGB Zum Shop

Zum ShopVanessa Kummer

Die Systematik und die Entwicklungen der Abkommen zum Informationsaustausch in Steuersachen

Betriebswirtschaftliche Steuerlehre in Forschung und Praxis

Eine Folge der Globalisierung ist die zunehmende Verbreitung von in- und ausländischen Einkünftestrukturen, die auf unterschiedliche Entwicklungen, wie beispielsweise der Kapital- oder der Personalmobilität, zurückzuführen sind. Zeitgleich ist eine Zunahme der Zusammenarbeit der Finanzbehörden unterschiedlicher Staaten zu beobachten, die eine Transparenzsteigerung durch eine vermehrte Bereitstellung von Informationen in Bezug auf spezifische Steuerpflichtige erreichen…

BDSG n.F.BetriebswirtschaftDatenschutz-GrundverordnungDSGVOFATCAGlobalisierungInformationsaustauschKONSENS-ProjektNormenkonkurrenzSteuerlehreSteuersacheSteuerverwaltungsverfahrenTax Information Exchange Agreement Zum Shop

Zum ShopCarina Streipert

Der modifizierte Untersuchungsgrundsatz im vollautomatisierten Festsetzungsverfahren und die Qualifizierung des vollautomatisierten Verfahrens als Gesetzesvollzug

Steuerrecht in Forschung und Praxis

Mit Verankerung des Gesetzesentwurfs zur Modernisierung des Besteuerungsverfahrens zum 01.01.2017 in der AO wurde mit dem neuen § 155 Abs. 4 AO erstmals eine gesetzliche Regelung geschaffen, die es den Finanzbehörden ermöglicht die Steuerfestsetzung ausschließlich automationsgestützt vorzunehmen.

Die in diesem Zusammenhang grundlegende Frage, ob die ausschließliche automationsgestützte Steuerfestsetzung noch einen Gesetzesvollzug bzw. Steuervollzug im eigentlichen…

AmtsermittlungsgrundsatzBesteuerungsgrundsätzeFestsetzungsverfahrenGesetzesvollzugRisikomanagementsystemSteuerbescheidSteuerrechtSteuervollzugUntersuchungsgrundsatzWirtschaftlichkeitsgrundsatzZweckmäßigkeitsgrundsatz Zum Shop

Zum ShopKarl R. Bihler

Immobilienumsätze im Umsatzsteuerrecht

Die Geschäftsveräußerung im Ganzen gem. § 1 Abs. 1a UStG

Steuerrecht in Forschung und Praxis

Seit einigen Jahren befindet sich Deutschland in einem sog. „Immobilienboom“, welcher stetig steigende Immobilienpreise mit sich bringt.

Sollte die Immobilie als Anlageobjekt genutzt werden, sind die für oder gegen den Kauf sprechenden Gründe vorrangig nach betriebswirtschaftlichen Kriterien zu bewerten, weshalb zunächst meistens die Rendite des zu erwerbenden Objekts Hauptaugenmerk der Betrachtung ist. Aber auch (umsatz)steuerliche Aspekte im Zusammenhang mit…

Geschäftsveräußerung im GanzenImmobilienumsätzeMehrwertsteuerrechtNicht steuerbare UmsätzeSteuerbefreiungSteuerrechtUmsatzsteuerrecht§ 1 Abs. 1a UStG Zum Shop

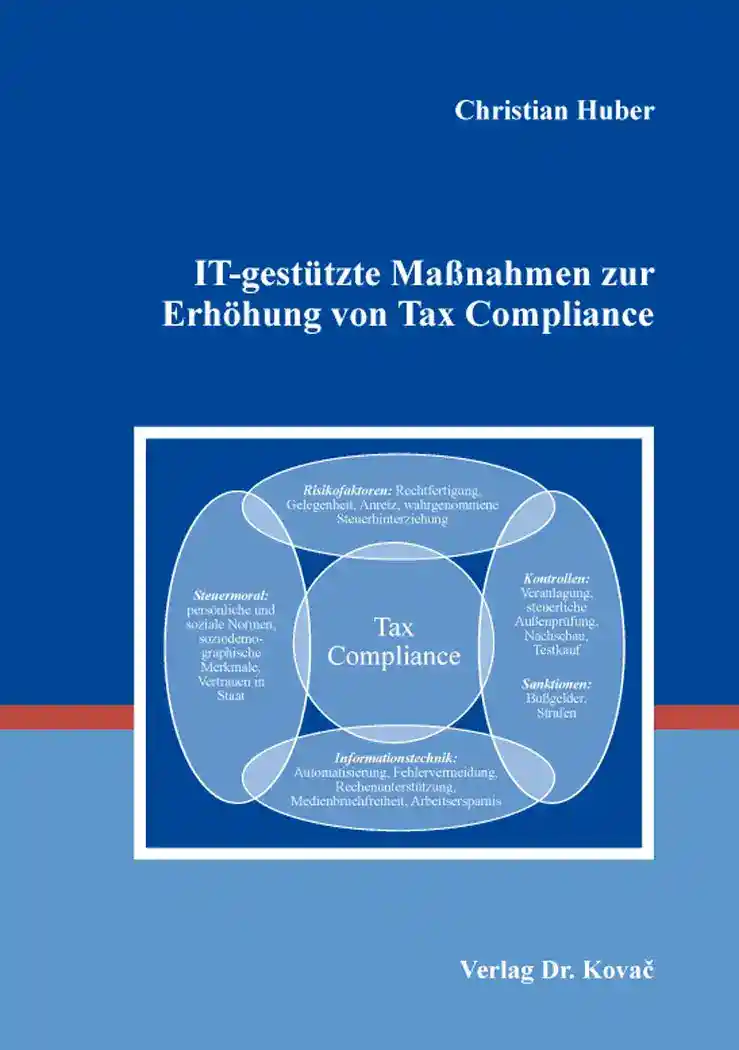

Zum ShopChristian Huber

IT-gestützte Maßnahmen zur Erhöhung von Tax Compliance

Betriebswirtschaftliche Steuerlehre in Forschung und Praxis

Unter dem Begriff Tax Compliance ist insbesondere die Einhaltung und Erfüllung steuerlicher Pflichten zu verstehen. Für die Finanzbehörden normiert § 85 AO, dass die Steuern nach Maßgabe der Gesetze gleichmäßig festzusetzen und zu erheben sind. Jedoch ist aufgrund von Steuerhinterziehung oder Unkenntnis steuerlicher Regelungen der Steuerpflichtigen dieser Verifikationsauftrag gefährdet.

Um Tax Compliance sicherzustellen und Fehler zu vermeiden, wird…

AußenprüfungBargeldintensive BranchenBeleglotterieBesteuerungsverfahrenComplianceE-GovernmentElektronische KassenELSTER-VerfahrenFahrtenbuchRisikomanagement FinanzverwaltungSteuerhinterziehungSteuerlehreSteuerrechtTax ComplianceZuwendungsbestätigung Zum Shop

Zum ShopFlorian Meurer

Das Erstellen der Steuererklärung durch Steuerberater als Beihilfe zur Steuerhinterziehung des Mandanten

Zum Einfluss des Vertrauensverhältnisses zwischen Steuerberater und Mandant auf das Strafbarkeitsrisiko des Steuerberaters

Studien zur Rechtswissenschaft

Die Tätigkeit des Steuerberaters stellt einen wesentlichen Bestandteil der Steuerrechtspflege dar. Sie ist von elementarer Bedeutung, um Waffengleichheit zwischen dem Steuerpflichtigen und den Finanzbehörden zu schaffen. Grundlage des Mandats bildet dabei das Vertrauensverhältnis zwischen dem Steuerberater und dem Mandanten. Um effektive Steuerrechtsberatung zu gewährleisten, muss genau dieses Vertrauensverhältnis entstehen, fortbestehen und geschützt…

BerufsrechtberufstypischSteuerberaterSteuererklärungSteuerhinterziehungStrafbare BeihilfeStrafbarkeitsrisikoStrafrechtverfassungskonforme AuslegungVertrauensverhältnis Zum Shop

Zum ShopAnna Heinz

Steuerrechtliche Mitwirkungspflichten und der Nemo-tenetur-Grundsatz

Studien zur Rechtswissenschaft

Der Beschuldigte ist im Bereich des Strafverfahrens / Ordnungswidrigkeitsverfahrens aufgrund des dort geltenden Nemo-tenetur-Grundsatzes von jeglicher Pflicht zur aktiven Mitwirkung an der Aufklärung des Sachverhaltes freigestellt.

Der Nemo-tenetur-Grundsatz findet seine Grundlagen in der Menschenwürde (Art. 1 Abs. 1 GG) sowie in den völkerrechtlichen Vorschriften des Art. 6 Abs. 1 EMRK sowie in Art. 14 Abs. 3 lit. g IPBPR. Denn eine staatlich durchsetzbare…

BesteuerungsverfahrenNemo-tenetur-GrundsatzSelbstbelastungszwangSteuergeheimnisSteuerrechtSteuerrechtliche MitwirkungspflichtenSteuerstrafverfahrenStrafbefreiende SelbstanzeigeStrafprozessrechtStrafrechtVerwendungsverbot§ 30 AO§ 370 AO§ 371 AO§ 393 AO Zum Shop

Zum ShopBenjamin Ehrlich

Wirtschaftskriminalität – Erkenntnisgewinn durch das Steuerverfahrensrecht?

Steuerrecht in Forschung und Praxis

In seiner Abhandlung beschäftigt sich der Verfasser mit der Frage, ob mittels des steuerrechtlichen Instrumentariums ein Erkenntnisgewinn im Hinblick auf wirtschaftskriminelle Straftaten zu erwarten sind. Ausgangspunkt ist die These Hassemers, wonach vor weiteren Eingriffen in die Freiheitsrechte die Tendenz gestärkt werden solle, andere Rechtsgebiete, wie etwa des Steuerrecht, für die Sicherheitspolitik fruchtbar zu machen.

Der Verfasser führt aus, dass die…

ErkenntnisgewinnFinanzbehördliche DatenbankenGläserner SteuerbürgerInternationale ZusammenarbeitMelde- und ErklärungspflichtenSchnittstelle Justiz und FinanzverwaltungSteuergeheimnisSteuerrechtVor-Ort-KontrollenWirtschaftskriminalität