Wissenschaftliche Literatur Verlustverrechnung

Eine Auswahl unserer Fachbücher

Falls bei Ihnen die Veröffentlichung der Dissertation, Habilitation oder Masterarbeit ansteht, kontaktieren Sie uns jederzeit gern.

Zum Shop

Zum ShopDaniel Kirsch

Perspektiven der Verlustverrechnung im deutschen Konzern bei Einführung einer Gruppenbesteuerung

Verfassungs- und gemeinschaftsrechtliche Vorgaben und Ausgestaltung eines ökonomisch rationalen Verlustverrechnungssystems

Steuerrecht in Forschung und Praxis

Rechtlich selbständige Unternehmen organisieren sich zunehmend als nationale oder internationale Konzerne. Das deutsche Steuerrecht verfügt allerdings nicht über ein einheitliches und in sich geschlossenes System der Konzernbesteuerung. Das Steuerrecht knüpft nicht an die wirtschaftliche Einheit des Konzerns, sondern an die rechtlich selbständigen Konzerngesellschaften an. Die Bestimmung des Besteuerungssubjekts erfolgt insofern grundsätzlich allein nach rechtlichen…

ErgebnisabführungsvertragFinale VerlusteGruppenbesteuerungKonzernKonzernssystemMindestbesteuerungSteuerrechtVerlustverrechnungVerlustverrechnungssystem Zum Shop

Zum ShopAnnika Mehrmann

Der Einfluss steuerlicher Verlustverrechnung auf Investitionsentscheidungen bei Risiko unter Berücksichtigung präskriptiver und deskriptiver Verhaltenselemente

Betriebswirtschaftliche Steuerlehre in Forschung und Praxis

Die weltweit in den Steuerrechtsordnungen verankerten Verlustverrechnungsrestriktionen implizieren ein bedeutsames Ungleichgewicht zwischen der steuerlichen Behandlung positiver und negativer Bemessungsgrundlagen. Durch Entwicklung und Anwendung verschiedener entscheidungstheoretischer Modelle werden Aussagen über den Einfluss dieser Asymmetrie auf risikobehaftete Investitionen gewonnen. Dabei stehen zwei Fragestellungen im Fokus. An erster Stelle wird mithilfe der…

Asymmetrische BesteuerungBehavioral Tax ResearchBetriebswirtschaftliche SteuerlehreEntscheidungstheorieInvestitionsentscheidungProspect-TheorieSteuerwirkungenVerlustverrechnungsbeschränkungen Zum Shop

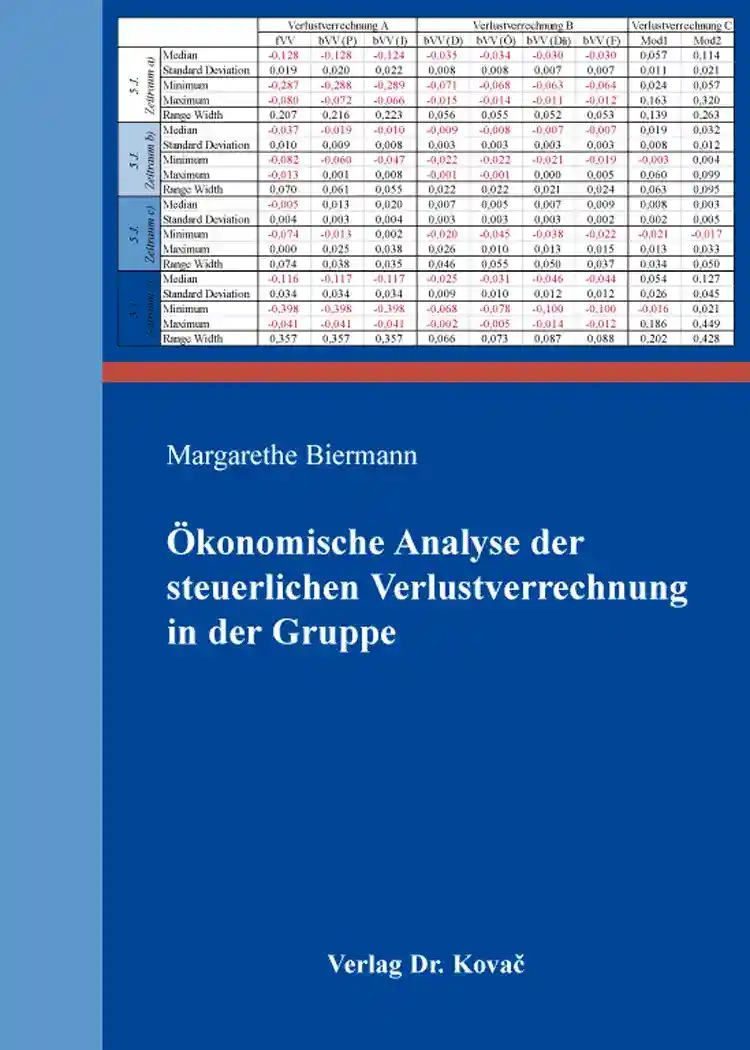

Zum ShopMargarethe Biermann

Ökonomische Analyse der steuerlichen Verlustverrechnung in der Gruppe

Betriebswirtschaftliche Steuerlehre in Forschung und Praxis

Das Werk umfasst eine ökonomische Untersuchung der Wirkung der Gruppenbesteuerung, die im Zusammenhang mit unterschiedlichen Arten der Verlustverrechnung im Trennungsprinzip erfolgt. Hierfür wurde ein investitionsneutrales Referenzmodell herausgearbeitet, das die Wirkung der Verlustverrechnung aufgezeigt. Im Rahmen der Untersuchung werden einerseits die Arten der Verlustverrechnung im Trennungsprinzip zu drei übergeordneten Arten zusammengefasst. Andererseits stellen sich…

Beschränkte VerlustverrechnungBetriebswirtschaftDividendenbesteuerungEinflussfaktoren GruppenbesteuerungErgebnisabführung OrganschaftGroup ContributionGroup ReliefGruppenbesteuerungInvestitionsneutralitätSimulation UnsicherheitSteuerlehreVerbleibende VerlustvorträgeVollkonsolidierungVororganschaftliche Verluste Zum Shop

Zum ShopChristian Ruhland

Negative Einkünfte und Grundfreiheiten des Unionsrechts

Ein Vorschlag zur Berücksichtigung inländischer Verluste bei grenzüberschreitender Unternehmenstätigkeit unter Beachtung des Symmetrieprinzips

Steuerrecht in Forschung und Praxis

Die Publikation befasst sich mit dem Problembereich der steuerlichen Verlustberücksichtigung bei grenzüberschreitender Unternehmenstätigkeit in Europa. Hierbei werden neben internationalen Einheitsunternehmen auch grenzüberschreitend tätige Unternehmensgruppen (Konzerne) in die Betrachtung mit einbezogen.

Spätestens seit der Rechtsprechung des EuGH in der Rechtssache Marks & Spencer und Lidl Belgium wird die Frage aus der Sicht des Unionsrechts und hierbei…

AnrechnungsmethodeBetriebsstättenverlusteEinheitsunternehmenEuroparechtFreistellungsmethodeGrenzüberschreitendGrundfreiheitenGruppenbesteuerungInternationales SteuerrechtNegative EinkünfteSteuerrechtUnionsrechtVerlustverrechnung Zum Shop

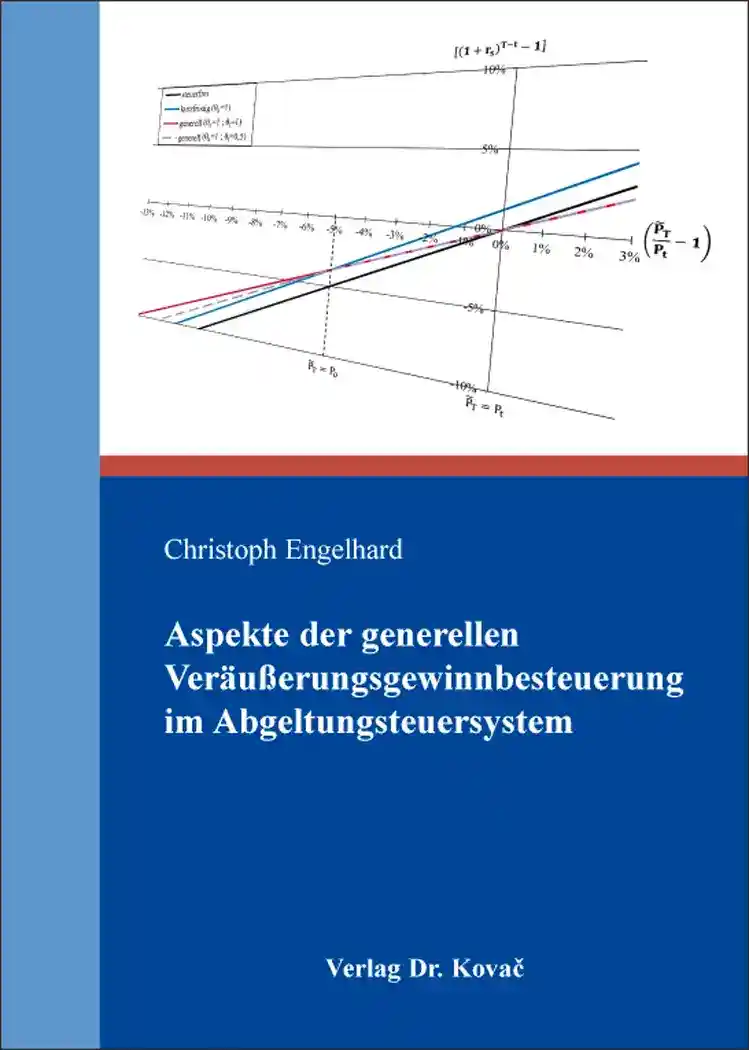

Zum ShopChristoph Engelhard

Aspekte der generellen Veräußerungsgewinnbesteuerung im Abgeltungsteuersystem

Betriebswirtschaftliche Steuerlehre in Forschung und Praxis

Mit Einführung der Abgeltungsteuer hat der Gesetzgeber zum 01.01.2009 die Steuerfreiheit langfristiger Veräußerungsgeschäfte von im Privatvermögen gehaltenen Aktien abgeschafft. Diese Rechtsänderung wirft aus betriebswirtschaftlicher Sicht diverse Fragen auf. Aufgrund des ökonomischen Zusammenhangs zwischen Ausschüttungen und Veräußerungsgewinnen führt die Steuerpflicht des Veräußerungsvorgangs zu einer temporären Doppelbelastung, welcher in einem symmetrisch…

AbgeltungsteuerAsymmetrieBetriebswirtschaftliche SteuerlehreCall OptionCapital Gains TaxationInvestitionLock-in EffektPut OptionRisikoteilungRisk EffectSteuerkapitalisierungTax CapitalizationVeräußerungsgeschäfteVeräußerungsgewinnbesteuerungVeräußerungsgewinneVerlustverrechnung Zum Shop

Zum ShopMarkus Bensmann

Bewertung steuerlicher Verlustvorträge

– eine empirische Untersuchung mittels einer Bilanzsimulation

Betriebswirtschaftliche Steuerlehre in Forschung und Praxis

Deutsche Unternehmen haben in den vergangenen Jahren hohe steuerliche Verlustvorträge angehäuft. Steuerliche Verlustvorträge können für Unternehmen in Abhängigkeit von einem möglichen Verlustverrechnungszeitpunkt ein Wertepotential zwischen Null und der nominalen Höhe der möglichen Steuerersparnis entwickeln. In dieser Studie wird die Bewertung steuerlicher Verlustvorträge deutscher Kapitalgesellschaften und die Auswirkungen dieser Wertbestimmung auf den…

Aktive latente Steuern auf VerlustvorträgeBetriebswirtschaftBilanzsimulationEmpirische UntersuchungMindestbesteuerungMonte-Carlo-SimulationSteuerlehreSteuerliche Verlustvorträge Zum Shop

Zum ShopGabriel Recnik

Die Besteuerung privater Kapitaleinkünfte durch die Abgeltungsteuer

Verfassungsrechtliche Aspekte des Systemwechsels

Steuerrecht in Forschung und Praxis

Bereits 1991 hat das Bundesverfassungsgericht die Besteuerung privater Zinsen als verfassungswidrig beurteilt und zugleich dem Gesetzgeber die Abgeltungsteuer als verfassungskonforme Option zur Reform der Besteuerung privater Kapitaleinkünfte aufgezeigt. Der Gesetzgeber hat mit dem Unternehmensteuerreformgesetz 2008 den Vorschlag aufgegriffen und zum 1. Januar 2009 für den Bereich der privaten Kapitaleinkünfte eine Abgeltungsteuer eingeführt, die neben den laufende…

AbgeltungsteuerArt. 3 Abs. 1 GGBruttobesteuerungMissbrauchsvermeidungPrivate KapitaleinkünfteRechtswissenschaftSondertarifSteuerrechtSystemwechselÜbergangsregelungVerfassungskonformitätVerfassungsrechtVerfassungswidrigkeitVerlustverrechnungsbeschränkung Zum Shop

Zum ShopClaudia Dahle

Der Einfluss von Mindestbesteuerungskonzepten auf unternehmerische Investitionsentscheidungen unter Berücksichtigung grenzüberschreitender Gruppenbesteuerungssysteme

Betriebswirtschaftliche Steuerlehre in Forschung und Praxis

Mindestbesteuerungsregelungen sind seit vielen Jahren Gegenstand steuerpolitischer Diskussionen. Sie sollen sicherstellen, dass bei Verlusten keine vollständige Verrechnung dieser mit aktuellen und zukünftigen Gewinnen möglich ist und somit stets eine „Mindeststeuer“ anfällt.

Unter Einbeziehung von Gruppenbesteuerungssystemen de lege lata und ferenda wird ein Investitionsmodell entwickelt, welches den Einfluss der vorgenannten Konzepte auf unternehmerische…

BetriebswirtschaftslehreFinanzpläneGruppenbesteuerungMindestbesteuerungQuantitative SteuerforschungSteuerlehreSteuerökonomische AnalyseVerlustverrechnung Zum Shop

Zum ShopMichaela Bäumer

Die Besteuerung multinationaler Unternehmen in der Europäischen Union

Eine vergleichende Analyse des European Tax Allocation System und der Gemeinsamen Konsolidierten Körperschaftsteuerbemessungsgrundlage

Betriebswirtschaftliche Steuerlehre in Forschung und Praxis

Die Harmonisierung der körperschaftsteuerlichen Unternehmensbesteuerungssysteme in der Europäischen Union ist seit vielen Jahrzehnten Gegenstand steuerpolitischer Diskussion. Sie soll sicherstellen, dass in der Europäischen Union grenzüberschreitend tätige Unternehmensgruppen durch unterschiedliche Steuerbemessungsgrundlagen nicht diskriminiert werden.

Unter Einbeziehung von Steuerreformvorschlägen wird ein Investitionsmodell entwickelt, das den Einfluss dieser…

BetriebswirtschaftslehreEuropäische UnternehmensbesteuerungEuropean Tax Allocation SystemGemeinsame konsolidierte KörperschaftsteuerbemessunggrundlageInternationale StandortentscheidungInvestitionsentscheidungSteuerlehreSteuerplanungSteuerwirkungVerlustverrechnung Zum Shop

Zum ShopJana-Denise Weber

Grenzüberschreitende Verlustverrechnung im Konzern

Formulierung eines Reformvorschlags für die deutsche Organschaft

Betriebswirtschaftliche Steuerlehre in Forschung und Praxis

Die grenzüberschreitende Verlustverrechnung ist spätestens seit dem Urteil des EuGH in der Rechtssache "Marks & Spencer" zu einem der Zentralthemen im Unternehmenssteuerrecht geworden. In der Rechtssache "Marks & Spencer" hat der EuGH entschieden, dass der generelle Ausschluss ausländischer Tochtergesellschaften von der Teilnahme am Konzernbesteuerungssystem im Ansässigkeitsstaat der Muttergesellschaft dem Europarecht widerspricht. Zwar bezieht sich die…

BetriebswirtschaftslehreEuroparechtGewinnabführungsvertragGrenzüberschreitende VerlustrechnungGruppenbesteuerungKonzernbesteuerungOrganschaft§ 14 Abs. 1 KStG