Wissenschaftliche Literatur Value at Risk

Eine Auswahl unserer Fachbücher

Falls bei Ihnen die Veröffentlichung der Dissertation, Habilitation oder Masterarbeit ansteht, kontaktieren Sie uns jederzeit gern.

Zum Shop

Zum ShopIngo Zahn

Optionspreistheorie

Formeln – Herleitungen – Beweise

Der Autor behandelt Optionen auf eine oder zwei Aktien im Rahmen des Black-Scholes-Modells. Er gibt Herleitungen zu amerikanischen und asiatischen Optionen an und beweist weiterhin Formeln zu Rainbowoptionen und mehreren Typen von Single- und Double-Barrier-Optionen. Dabei werden auch Fälle der Rückvergütung berücksichtigt. Dem Leser werden nützliche Formeln in möglichst einfacher Notation an die Hand gegeben, wie sie in der Praxis zum Einsatz kommen. [...]

American OptionAmerikanische OptionAsian OptionAsiatische OptionBachelierBarrieroptionBarrier OptionBlack-ScholesConstant Maturity SwapDouble-Barrier-OptionDouble Barrier OptionFinanzmathematikMathematikOptionspreistheorieQuanto OptionQuantooptionRisikofaktorrisk factorValue at Riskvariance-covariance approachVarianz-Kovarianz-AnsatzWirtschaftsmathematik Zum Shop

Zum ShopThomas Bonke

Quantitative Risikosteuerung in der Investitionsplanung auf Basis des Conditional-Value-at-Risk

QM – Quantitative Methoden in Forschung und Praxis

Entscheidungen in Unternehmen sind mit Risiken verbunden. Aus diesem Grund stellt die bewusste Auseinandersetzung mit Risiken die zentrale Aufgabe des Risikomanagements in Unternehmen dar. Im Laufe der Zeit hat sich das Risikomanagement einem Wandel unterzogen. Über einen langen Zeitraum befasste es sich in der Regel lediglich mit der Reaktion auf Risiken. Man versuchte demnach, Risiken ex-post zu beschreiben und zu erklären. Demgegenüber sieht das moderne…

BetriebswirtschaftslehreConditional-Value-at-RiskInvestitionsentscheidungInvestitionsplanungOperations ResearchQuantitative RisikosteuerungRisikomanagementRisikosteuerungUnternehmensforschungValue at Risk Zum Shop

Zum ShopTheo Berger

Dependency Modeling and Value-at-Risk Forecasts for Financial Portfolios

Forecasting Value-at-Risk (VaR) for financial portfolios is a staggering task in financial risk management. The turmoil in financial markets as observed since September 2008 called for more complex VaR models, as „standard“ VaR approaches failed to anticipate the collective market movements faced during the financial crisis. Hence, recent researchon portfolio management mainly focused on modeling return interdependencies via dynamic conditional correlations (DCC, Engle…

CopulasDependency ModelingDynamic Conditional CorrelationsFinancial CrisisFinanzwirtschaftÖkonometrieStatistikValidity SpilloverValue at Risk Zum Shop

Zum ShopGunnar Moys

Risikomanagement für heterogene Finanzportfolios

Die Finanzkrise 2007/2008 hat gezeigt, dass sich die Korrelationen zwischen traditionellen Anlageklassen während der Krise deutlich geändert haben. Insbesondere der Diversifikationseffekt scheint sich in Krisenzeiten deutlich abzuschwächen. Anders ausgedrückt, scheint sich dieser Effekt genau dann zu verringern, wenn dieser am dringendsten benötigt wird (Chua, Kritzman und Page (2009)). Die Bildung von heterogenen Finanzportfolios durch die Aufnahme von alternativen…

BacktestingFinanzmanagementFinanzportfolioHeterogene PortfoliosMultivariate VerteilungsmodellePortfoliomanagementQuantitative FinanceRechnungswesen und FinanzenRisikoadjustierte GütemaßeRisikomanagementSafe HavensSafe HedgesSelektionsalgorithmenSimulationsstudieStatistical LearningValue-at-Risk Prognosen Zum Shop

Zum ShopMarkus O. Starck

Delegated Investing and Optimal Risk Budgets

Major investment decisions are often delegated to financial professionals. Unfortunately, this is completely ignored by standard models of financial markets. Given a benchmark portfolio, a portfolio manager aims to maximize the benchmark excess return. How much active risk should be added by active portfolio management? This book shows how investors allocate active risks optimally for their overall investment objectives such as minimizing the shortfall probability or…

Active Portfolio ManagementBetriebswirtschaftslehreDelegated InvestingFinanceOverlay Portfolio ManagementPortfolio TheoryPrincipal Agent TheoryRisk BudgetsStrategic Asset and Active Risk Allocation Zum Shop

Zum ShopNatalia Puzanova

Kreditrisiken der Banken

Neue Portfoliomodelle zur konservativen Bemessung des Eigenkapitalbedarfs

QM – Quantitative Methoden in Forschung und Praxis

Im Kreditportfoliokontext ist die Wahl einer geeigneten Abhängigkeitsstruktur der Schuldner von zentraler Bedeutung. Dabei hat die aktuelle Finanzkrise aufgedeckt, dass Banken ihre Kreditrisiken systematisch unterschätzen. Ein Grund dafür sind die statistischen Eigenschaften der zum Industriestandard erhobenen Modelle mit der Gauß-Copula. Sie sind nicht in der Lage, denjenigen extrem hohen Verlusten Rechnung zu tragen, die beim simultanen Ausfall mehrerer Schuldner…

Basel IIBetriebswirtschaftslehreEdgeworth-ExpansionFinanzkriseFlankenabhängigkeitGesamtbanksteuerungHierarchische archimedische CopulaImportance SamplingKreditportfoliorisikoLévy-ProzessMonte-Carlo SimulationRisikocontrollingStatistikStochastikValue at RiskVerlustverteilung Zum Shop

Zum ShopChristina Uffmann

Die ökonometrische Bestimmung von Liquiditätsrisiken und deren Einfluss auf Finanzrisikoprognosen

Die Analyse und Quantifizierung des Marktrisikos findet bereits seit Jahren sowohl im wissenschaftlichen Diskurs als auch der Praxis ausführlich Berücksichtigung. Für das Liquiditätsrisiko hingegen ist dies erst seit der letzten Finanzkrise 2007/2008 vermehrt zu beobachten. Die Autorin befasst sich mit der ökonometrischen Modellierung von Marktliquiditätsrisiken im angewandten Risikomanagement. Dabei wird – der Weiterentwicklung regulatorischer Anforderungen folgend – das…

Angewandte StatistikBacktestingBid-Ask-SpreadsEmpirische WirtschaftsforschungExpected ShortfallFinanzrisikoprognosenFinanzwirtschaftLiquiditätsrisikoMarktrisikoÖkonometrieRisikomanagementStatistikValue at Risk Zum Shop

Zum ShopAnnabelle Kehl

Messung von Eventrisiken

Modellierung, Parametrisierung, Simulation

QM – Quantitative Methoden in Forschung und Praxis

Seit dem Erscheinen der Baseler Eigenkapitalvorschriften im Jahre 1996 haben sich die Anforderungen an interne Risikomodelle zur Berechnung des regulatorischen Eigenkapitals stetig verändert und weiterentwickelt. Eine wesentliche Neuerung im Bereich interner Marktrisikomodelle ist die im Juli 2009 von der BaFin herausgegebene Forderung, sogenannte Eventrisiken zu modellieren. Hierbei handelt es sich um das Risiko, dass Handelsbuchpositionen abrupt und in einem die…

BankenaufsichtBasel IIBetriebswirtschaftslehreEventrisikoExtremwerttheorieParameterschätzungRisikocontrollingRisikomanagementSprung-Diffusions-ModellStatistikStochastikValue at RiskVerallgemeinerte Pareto-Verteilung Zum Shop

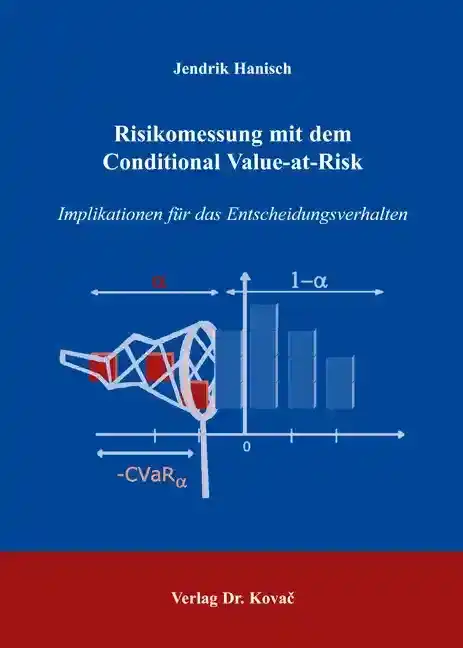

Zum ShopJendrik Hanisch

Risikomessung mit dem Conditional Value-at-Risk

Implikationen für das EntscheidungsverhaltenMit einem Geleitwort von Prof. Dr. Wolfgang Kürsten

Die Wahl eines geeigneten Risikomaßes zur Quantifikation von Verlustpotentialen steht zu Beginn jeder Finanzentscheidung unter Risiko. Jendrik Hanisch widmet sich einem neueren Risikomaß, dem Conditional Value-at-Risk (CVaR). Durch Untersuchung des durch den CVaR induzierten Entscheidungserhaltens wird die Wahl des CVaR als quantitatives Managementinstrument auf eine solide theoretische Grundlage gestellt.

Zunächst wird das Konzept der Risikomessung mit dem…

Zum Shop

Zum ShopJörn Barth

Worst-Case-Analysen des Ausfallrisikos von Finanzderivaten unter Berücksichtigung von Markteinflüssen

In diesem Buch wird eine neuartige Methodik vorgestellt, mit der das Kreditrisiko eines Portfolios von ausfallgefährdeten Finanzkontrakten abgeschätzt werden kann. Dabei werden insbesondere marktabhängige Finanzderivate wie OTC-Optionen und Swaps betrachtet. Das Ziel ist die Bestimmung des Eigenkapitals, das das Portfolio gegen Kreditausfälle auch in "Worst-Case"-Marktsituationen absichern soll. Der Einfluss von Marktvariablen wie z.B. des Zinsniveaus auf das…

BetriebswirtschaftslehreKreditrisikoMarket-influenced Credit RiskMICRPortfolioRisikomanagementStreß-TestValue at RiskWorst-Case-Analyse